Svolta nel mondo automobilistico, pronti alla fusione tra Fca e Renault. Ora si aspetta solo il via libera del governo francese che per il momento si è detto “favorevole”. Ma sul tavolo non c’è soltanto l’ultimo tassello della strategia-Marchione, “il consolidamento necessario” che prima della sua morte andava immaginando l’ex numero uno del gruppo “per risparmiare sui grandi capitali richiesti per lo sviluppo dei produttori di auto”. La fusione Fca-Renault proposta ieri proprio dal gruppo italo-americano non è soltanto l’atto di nascita del terzo colosso mondiale nella vendita di auto (con 8,7 milioni), candidato alla vetta se parteciperà anche Nissan-Mitsubishi.

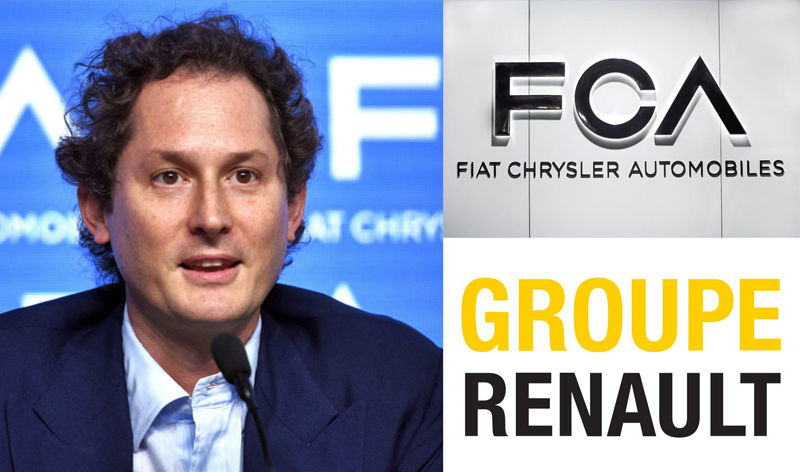

Con la dote di immatricolazioni che può salire a 15,6 milioni e le scommesse sul ricco mercato dell’Asia e su quello russo, da anni messo da parte da Fca. Quello che John Elkann definisce “un atto di coraggio come nel 2009” è anche una svolta storica per Exor, la holding degli Agnelli che nella nuova realtà manterrà il ruolo di primo azionista con il 13% (rispetto al 29% di oggi in Fca).

Lo farà in un colosso da 30 miliardi di capitalizzazione e conterà sempre il doppio rispetto al 7,5% in mano al governo francese (contro l’attuale 15% in Renault) e al gruppo Nissan. Ma lo farà in un contesto diverso, in una public company a tutti gli effetti, quotata a Milano, a Parigi e a Wall Street. Se tutto andrà secondo i piani, gli Agnelli saranno riusciti a “diluire” l’esposizione della famiglia nel settore auto senza rinunciare ad una presenza di peso all’interno di un gruppo nettamente più grande e preparato per le sfide dell’elettrico e della guida autonoma.

Ma avranno nello stesso tempo dato un colpo di acceleratore alla riduzione della leva finanziaria di Exor, grazie al dividendo extra di 800 milioni incluso nella proposta inviata a Renault. È una proposta di fusione con benefici alla pari quella annunciata ieri mattina.

Gli azionisti di Fca e Renault si divideranno il controllo del nuovo gruppo. E ci vorrà circa un anno per portare in porto l’affare. Ma per mitigare la disparità dei valori di mercato, gli azionisti Fca riceveranno anche un dividendo di 2,5 miliardi (1,60 euro per azione) e una quota di azioni Comau o in alternativa un dividendo aggiuntivo di 250 milioni (0,16 euro per ciascun titolo) se non si dovesse verificare lo spin-off di Comau. I dettagli dicono che la fusione porterà in dote circa 30 miliardi di sinergie per un gruppo da 170 miliardi di fatturato, 8 miliardi di utile e 5 miliardi di liquidità.

Paritetica, stando agli annunci, sarà anche la struttura di governance, con una maggioranza di consiglieri indipendenti. Ma “non ci saranno stabilimenti chiusi”, assicura Elkann. L’aggregazione “migliorerebbe l’efficienza del capitale e lo sviluppo dei prodotti”, promette il gruppo, mentre il ceo Mike Manley presenta ai dipendenti un’operazione avviata da “una posizione di forza”.

Ti potrebbe interessare anche: “O così o cade il governo”. L’ultimatum di Salvini a Di Maio