Anche se lo stock di titoli di Stato detenuto dalle banche italiane è in calo, la preoccupazione per quello che sta accadendo in queste ore, con lo spread a 307 punti base, resta molto alta. Le banche italiane sono in allarme per la crescita dei rendimenti dei Btp, conseguenza naturale dello spread che galoppa. E anche come riposta il bollettino mensile di Bankitalia ad agosto 2018 l’ammontare dei titoli di Stato in pancia agli istituti di credito è sceso a 364 miliardi di euro dai 373 miliardi di luglio, principalmente per il calo della quota di Btp detenuti (passati da 265 a 256 miliardi tra luglio e agosto), l’impegno finanziario per le banche con i rendimenti in rialzo si è fatto pesante. Dal luglio del 2017 gli istituti avevano iniziato a dismettere i titoli fino a toccare il minimo di 323 miliardi alla fine dello scorso anno. Quindi la risalita nei mesi successivi del 2018, l’arrivo del nuovo governo, le tensioni sui mercati per la manovra 2019 in deficit, lo spread in rapida ascesa.

Ora è evidente che con uno spread in risalita oltre i 300 come in questi giorni o addirittura verso i 400 punti come paventano molti analisti, la situazione per le banche italiane più esposte con i titoli di Stato italiani diventi davvero complicata. La crescita del differenziale Btp/Bund pesa in maniera diretta a causa dell’indebolimento del loro capitale (Cet1) per via delle perdite sul valore dei Btp in portafoglio. Ma in maniera indiretta, anche se per ora è solo un rischio, le banche potrebbero riscontrare condizioni di finanziamento più difficili quando cercano capitali sul mercato. E questi due elementi si riflettono sui valori di Borsa delle banche del nostro paese, in caduta libera.

Secondo un recente report di Citigroup, per ogni rialzo medio dello 0,5% (50 punti base) dello spread, il differenziale fra il rendimento dei Btp a 10 anni e dei Bund tedeschi, il Cet1 ratio Fully loaded delle banche (cioè il parametro utilizzato dalla Bce per giudicarne la solidità) perde nel complesso 19 punti base. Le banche considerate in questa analisi sono Intesa Sanpaolo, Unicredit, Ubi, Bper, Mediobanca e Banco Bpm. Secondo Citigroup il peso maggiore è su Banco Bpm, che per ogni 50 punti di spread in più vede calare il Cet 1 di 33 punti base. I punti sono invece 28 in meno per Ubi, che non a caso ha venduto di recente il 30% dei Btp. Unicredit ha invece un impatto di 18 punti base in meno, lo stesso dicasi per Intesa Sanpaolo, la banca che più ha tagliato titoli di Stato italiani in portafoglio, da 65 a 28,4 miliardi di euro i titoli di Stato dal 2013 al secondo trimestre di quest’anno. Il calo del Cet1 Fully loaded sarebbe infine di 12 punti per Bper e solo 4 punti in meno nel caso di Mediobanca.

Ma quali sono le banche italiane più a rischio con l’aumento dello spread, proprio perché hanno in pancia più Btp? Secondo un report di Credit Suisse che risale a fine maggio sarebbero Unicredit, esposta per 51,3 miliardi di titoli di Stato italiani (su un totale di 101 mld di bond governativi), Intesa Sanpaolo per 78 miliardi su 106 miliardi totali, Mps per 18,3 miliardi, Ubi per 10,3 miliardi, Banco Bpm per 19 miliardi (su 26,3 mld) e Bper per 5,1 miliardi (su 5,8 mld totali).

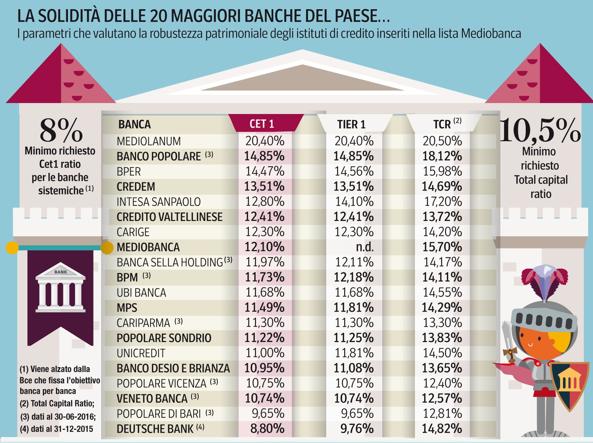

Queste banche vedrebbero quindi peggiorare i parametri con cui viene valutata la loro solidità e, nei casi più gravi, sarebbero costrette ad onerose ricapitalizzazioni. Il Cet1 ratio indica la solidità patrimoniale di una banca ci dice se la stessa è in grado di coprire eventuali perdite con le risorse a disposizione. In realtà questo valore è frutto di una media di tre indici che insieme definiscono la robustezza di un istituto bancario: il Cet1, cioè il capitale pronto all’uso, il Tier1 che oltre al capitale pronto include le azioni di risparmio e infine il Tcr, Total Capital Ratio, che indica il patrimonio totale rapportato alle attività ponderate per il rischio. Secondo le direttive della BCE, per essere considerata solida una banca deve presentare un Cet1 minimo dell’8% e un Tcr del 10,5%. Si tratta di parametri rimodulabili in base agli obiettivi di ogni singola banca. La tabella che pubblichiamo qui sopra, frutto della collaborazione tra Corriere della Sera e Università Bocconi, mostra gli istituti bancari italiani considerati più solidi e sicuri proprio in base a questi parametri. Ma la tabella con lo spread di questi giorni, per i motivi che vi abbiamo spiegato in precedenza, rischia di essere irrimediabilmente vecchia.

Leggi anche –> La tempesta sta arrivando, difendete i vostri risparmi