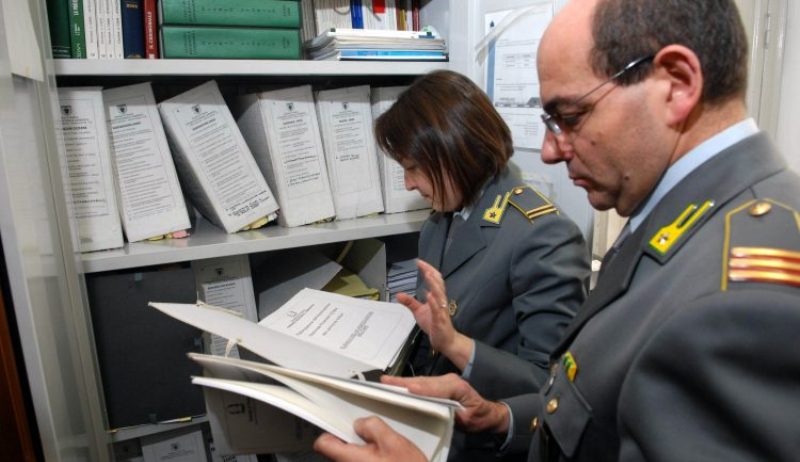

Su disposizione della Procura di Milano, la Guardia di Finanza perquisisce la sede della Privat Kredit Bank, istituto svizzero che controlla l’italiana Cassa Lombarda. I militari sono alla ricerca di carte, file e tabulati di corrispondenza elettronica inerenti ai rapporti intrattenuti nel corso di dieci anni dalla banca con la clientela italiana. Sono 18 i manager indagati con l’ipotesi di reati di riciclaggio e frode fiscale. L’inchiesta è nata dalle verifiche su 198 clienti italiani che hanno portato un totale di 409 milioni di euro a Lugano per nasconderli al Fisco e poi li hanno fatti riemergere con la “voluntary disclosure“.

L’operazione odierna nasce da un’ipotesi investigativa strettamente connessa alla precedente: se la prassi seguita dal Credit Suisse era tanto “consolidata” e la strada così battuta – è la tesi della Procura – è possibile, se non probabile, che anche altre banche estere presenti in Italia abbiano agito con modalità analoghe.

Così la Procura, forte della massa di dati affluiti alla chiusura della Voluntary disclosure (l’operazione di regolarizzazione di capitali conclusa nel 2017), ha stilato un elenco di oltre 230 banche estere autorizzate a operare in Italia che hanno aderito alla voluntary per conto della propria clientela. Tra gli obiettivi dei militari c’è quello di verificare se, a ciascuna delle operazioni di voluntary portata a buon fine, effettivamente corrispondesse un reato fiscale e non (come già è stato accertato in due recenti e distinte inchieste chiuse dalla Procura di Bergamo) un reato di natura completamente differente.

Ossia operazioni di maquillage finalizzate a imbellettare e rimpatriare capitali a suo tempo esportati in seguito a bancarotte fraudolente o altri reati in operazioni di riciclaggio, spacciandoli per “semplici” frutti di violazioni tributarie. Sotto osservazione degli investigatori, a quanto risulta al Sole24Ore, vi sarebbe anche un’altra modalità operativa su cui rintracciare eventuali responsabilità penali.

In gergo tecnico si chiama “Back to back”. Si tratta di una prassi bancaria già adottata ai tempi del caso Parmalat. Allora a metterla in pratica era stata proprio la Bank of America avente come controparte Fausto Tonna, direttore finanziario dell’azienda casearia di Calisto Tanzi. Come funziona il back to back? La Banca internazionale concede a un imprenditore italiano (in Italia) una linea di credito o un affidamento di altra natura, trattenendo a garanzia risorse dell’imprenditore che già giacciono depositate presso le sue filiali all’estero.

L’imprenditore ripaga il suo debito nel corso del tempo pagando gli interessi pattuiti. L’ipotesi è che lo faccia con risorse provento di reato. Incorrendo in questo modo in due distinti profili di violazione: le prima fiscale con il mancato pagamento delle ritenute d’acconto sugli interessi sborsati alla banca. La seconda, più grave, di potenziale riciclaggio.

Ti potrebbe interessare anche: Numeri truccati! L’Ue rifà i conti: figuraccia Italia. Poveri noi, sanzioni in arrivo